Інформація щодо причин ініціювання розслідування

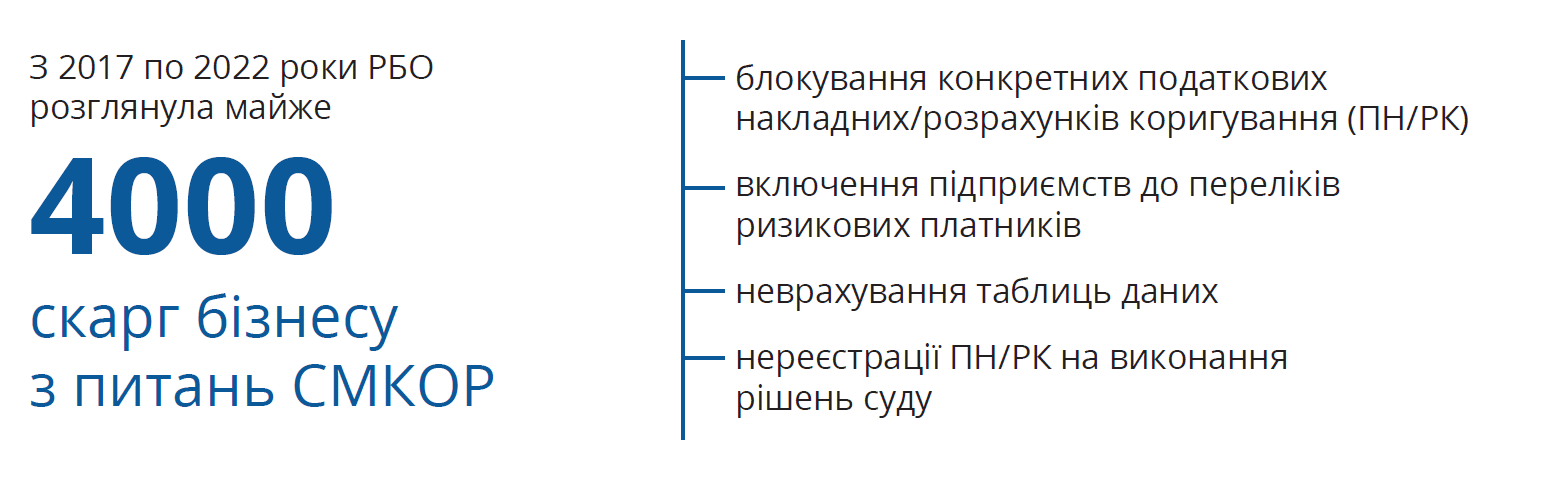

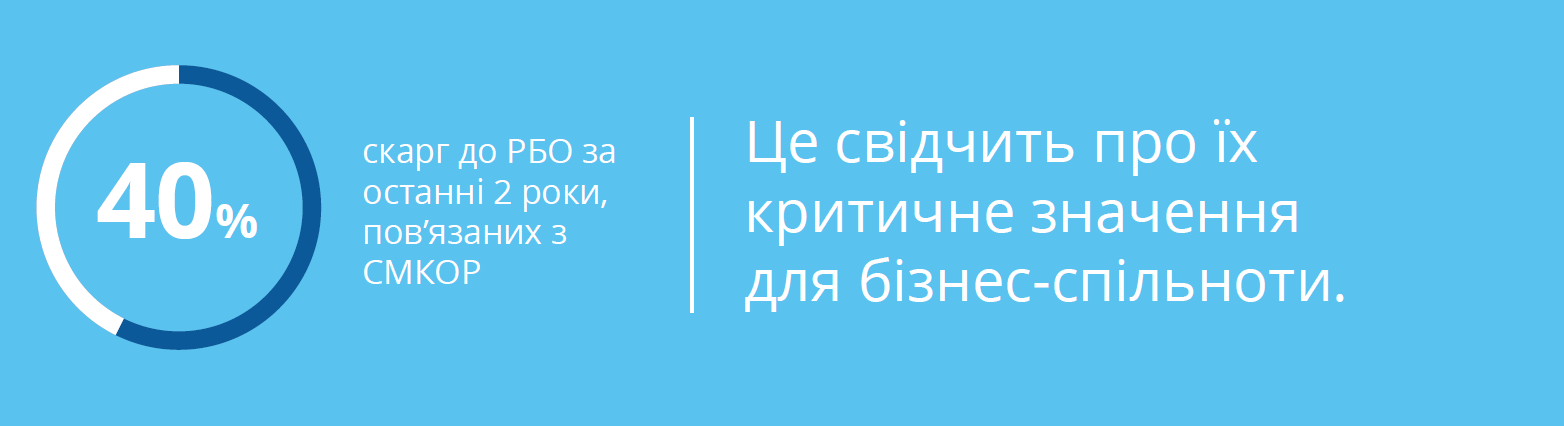

Питання блокування податкових накладних та відповідної системи моніторингу оцінки ризиків (СМКОР) перебували під пильною увагою Ради бізнес-омбудсмена (РБО) ще з моменту, коли лише велися дискусії щодо доцільності їх запровадження. Адже це передбачало суттєву зміну процесу адміністрування ПДВ для бізнесу, а тому зустрічало спротив з боку бізнес-спільноти через небезпідставні перестороги.

У 2019 році РБО було надано перші системні рекомендації з відповідних питань, а в 2020 році проблематику СМКОР було детально висвітлено в спеціалізованому системному звіті «Адміністрування податків, які сплачує бізнес».

Незадовільне виконання наданих РБО рекомендацій та постійне збільшення кількості підприємств, що мають негативні наслідки роботи з СМКОР, влітку 2022 року наштовхнуло РБО на ідею проведення розслідування за власною ініціативою. А після жовтневих змін 2022 року вже стало очевидно, що надати своє розуміння поточній ситуації суто в рамках моніторингу рекомендацій буде неможливо.

В межах розслідування РБО провела роботу зі збору статистичної інформації від різних органів влади, провела опитування бізнесу, проаналізувала тисячі власних проваджень, дослідила практику іноземних держав. Це дозволило побачити проблематику з різних сторін та сформувати принципи, на яких має базуватися виправлення поточної ситуації.

Одразу слід відмітити, що оскільки діяльність бізнесу та її регулювання не є статичним явищем і робота СМКОР буде продовжуватися, висновки РБО за цим розслідуванням не будуть і не можуть фіналізувати її увагу до відповідної проблематики. Очевидно, що РБО буде продовжувати тримати руку на пульсі СМКОР.

Бачення СМКОР з боку держави і бізнесу

В системному звіті 2020 року РБО докладно пояснювала механізм роботи СМКОР, джерела прискіпливості податкової та причини роздратування бізнесу. Водночас, лавиноподібне зупинення ПН/РК, що мало місце з воєнним етапом відновлення роботи системи в 2022 році та після подальших жовтневих змін, суттєво поляризувало сторони конфлікту.

Держава, традиційно, не вбачає великих проблем в зупинці окремих ПН/РК, очевидно, дивлячись на проблему узагальнено як на приблизно +/-1% зупинення від усіх поданих на реєстрацію, особливо роблячи акцент на автоматизованості блокувань. Час на підготовку пояснень і пакета документів по одній зупиненій ПН/РК оцінюється державою як 1 година, а витрати бізнесу для такої підготовки, з точки зору держави, складають лише 39,26 грн.

Віднесення платників до переліку ризикових, на думку податкової, також не становить критичної проблеми, а лише вимагає проходити перевірку по кожній операції. В будь-якому випадку такі наслідки, на думку податкової, виправдані метою боротьби з ухиленнями від сплати ПДВ та наповнення бюджету.

Власне майже одразу СМКОР застосовувалася виходячи із критеріїв, прямо в законодавстві не передбачених, для адресування сумнівів до діяльності платника в цілому і які не обов’язково пов’язані із ПДВ безпосередньо (загальне податкове навантаження, трудові ресурси, розмір заробітної плати тощо).

Очевидно, що держава може бачити «вигоду» від кожного блокування (оскільки воно, принаймні тимчасово, – до позитивних для платника адміністративних чи судових процедур – штучно збільшує надходження до бюджету). А ті ПН/РК, що так і залишалися зупиненими, податкова вважає найкращим прикладом точності алгоритмів та роботи СМКОР.

Бізнес, зі свого боку, спостерігав, що прискіпливість податкової постійно зростає та охоплює негативними наслідками все більше підприємств, досягнувши у 4 кварталі 2022 року аномальних значень. Все більше бізнес вбачав в роботі СМКОР людський вплив (як щодо виникнення проблеми, так і у спробах її подолання в рамках відповідних процедур). Показово, більше половини респондентів повідомили РБО, що процедура підготовки документів для розблокування однієї ПН/РК займає більше 12 годин.

Ризиковість платника, на думку бізнесу, прирівнюється до фактично повного блокування діяльності (статистично менше 10% платників продовжують подавати ПН/ РК на реєстрацію, перебуваючи у статусі ризикового).

Вихід з боку податкової за межі вимог до адміністрування ПДВ викликав несприйняття бізнесом, оскільки різні регіональні податкові застосовували різні підходи (які прямо не передбачені законодавством та не відомі бізнесу) та, в разі незгоди, можливості їх ефективно оскаржити не було.

Бізнес категорично не погоджується із виправданням засобів СМКОР благою метою, вбачаючи перевиконання планів бюджету не через боротьбу з ПДВ-схемами, а через «заморожування» податкового кредиту добросовісних покупців, які з часом його все- таки отримають назад.

З роками функціонування СМКОР у бізнесу так і не з’явилося впевненості, що зупиняються саме фіктивні операції, а багато зупинених ПН/РК не оскаржуються просто тому, що в цьому немає економічного сенсу (витрата коштів на правову допомогу, збільшення роботи бухгалтерів, складність виконання судових рішень, інфляційні процеси).

Історія розвитку СМКОР

Працюючи з 2015 року та постійно маючи на столі левову частку податкових питань (з року в рік наша частка скарг на податкову тематику орієнтовно сягає 60-70%), РБО яскраво помічає зміну фокусу держави із етапу пост-аудиту (тобто проведення традиційних податкових перевірок) на етап здійснення окремої господарської операції. Так, поступово і навіть майже непомітно кожна господарська операція компанії потенційно починала підпадати під міні-податкову перевірку, з підготовкою пояснень, документів, скарг і знову документів, але без зустрічей віч-на-віч з податківцями, втіливши у собі концентрацію як досягнень, так і недоліків того, що називається діджиталізацією відносин бізнесу і держави.

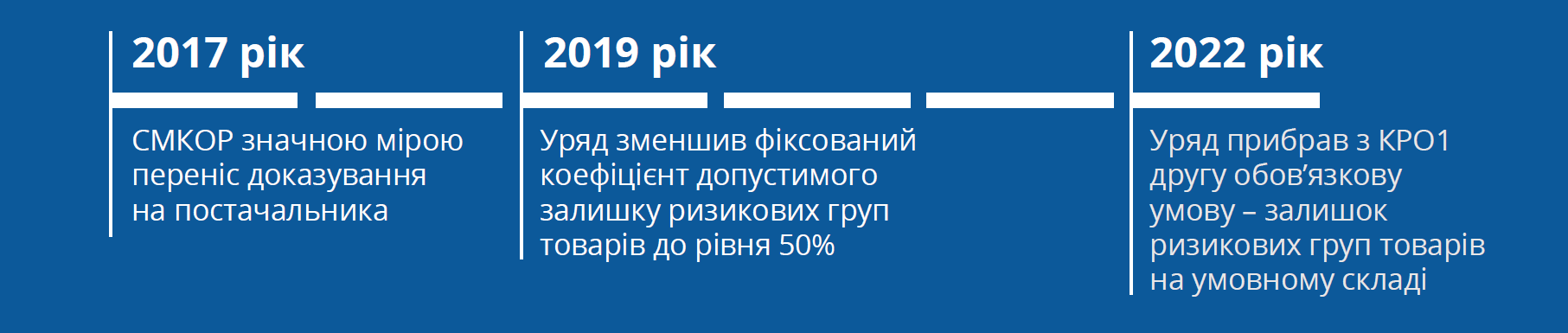

2017 рік

Так, наприклад, якщо раніше «крайнім» себе традиційно почував покупець (якому під час перевірки доводилось завзято битися за своє право на податковий кредит), то СМКОР значною мірою переніс тягар доказування на постачальника (який, у більшості випадків, аби отримати повну оплату за поставлений товар, має здоровий бізнес-інтерес у реєстрації своєї ПН/РК). І все було б нічого, проте правило, яке говорить про безспірність податкового кредиту5, сформованого на підставі зареєстрованої податкової накладної і на основі якого держава переконала бізнес прийняти саму ідею СМКОР у 2017 році, як показав час, на практиці виявилося лише декларацією. Іншими словами, волею- неволею система була спроектована таким чином, що платників податківці спочатку контролюють на етапі вчинення господарської операції, а потім – ще раз в межах податкових перевірок.

Для того, щоб зрозуміти причини постійного збільшення кількості платників чи ПН/РК, що зупиняються в СМКОР, важливим є розуміння тенденцій розвитку алгоритмів системи.

Так, ще у 2017 році Мінфіном було закладено основний критерій ризиковості операції (КРО1), який мав прив’язку до обрахунку умовного (віртуального) складу, частки (залишку) ризикових груп товарів на такому складі та націнки. Простими словами, податкова накладна зупинялася СМКОР, якщо система встановлювала, що:

(1) обсяг постачання за такою накладною перевищував залишок такого товару на умовному складі з урахуванням 50% націнки (коефіцієнт 1,5) та

(2) при цьому на складі обліковується більше 75% товарів, які визначалися податковим органом як ризикові.

2019 рік

З кінця ж 2019 року Уряд зменшив фіксований коефіцієнт допустимого залишку ризикових груп товарів до рівня 50%6. Паралельно мала місце динаміка збільшення кількості кодів, які визначалися податковою як ризикові (з 64-ох 4-значних кодів УКТЗЕД у березні 2018 року, вже у серпні 2019 року їх стало 106, з лютого 2020 року – 116, з вересня 2020 року – 149, а з березня до жовтня 2021 року їх було 173).

Сплески у кількості зупинених ПН/РК та платників, які з цим стикнулися, чітко простежуються в міру розширення переліку ризикових груп товарів і зменшення допустимого відсотку залишків таких товарів на умовному складі.

Так, при зменшенні умови у грудні 2019 року з 75% до 50% допустимих ризикових залишків, порівнюючи відповідно 4 квартал 2019 року та 1 квартал 2020 року, видно, що кількість платників, які з цим стикнулися, зросла вдвічі (3,3% платників та 6,3% платників відповідно).

2022 рік

Поступово КРО1 починав охоплювати все більшу частину економіки України. Втім переломний момент відбувся у жовтні 2022 року, коли Уряд вирішив взагалі прибрати з КРО1 другу обов’язкову умову – залишок ризикових груп товарів на умовному складі. Такі зміни стали найбільшим розширенням спектру дії КРО1 в історії СМКОР: єдина умова для спрацювання ризику – досягнення рівня постачання більшого за придбання у 1,5 рази. РБО не вдалося знайти економічного обґрунтування та таргетованості такого підходу на можливих порушників. Навпаки, в умовах девальвації національної валюти та інфляційних процесів на фоні повномасштабної військової агресії у 2022 році фіксований коефіцієнт 1.5, на думку РБО, не може вважатися розумним визначенням ризику.

Головні проблеми і виклики СМКОР

Досить швидко стало зрозуміло, що дійсність суттєво розійшлася з очікуваннями: зареєстрована накладна нічого не гарантує; проблема з ухиленням від сплати ПДВ щороку спливає у публічний простір з новою силою; вбачається стійка тенденція до пропуску все більшої кількості бізнесу через вольові рішення комісій замість автоматизованих алгоритмів.

Відповідні розбіжності у поглядах бізнесу та держави на одні питання не вирішувалися роками, і системна несправедливість (щодо очікувань, наслідків та незадовільного сталого напрямку руху) не могла залишатися непохитною тривалий час.

РБО бачила, що на функціонування СМКОР мали вплив традиційні недоліки неякісного непрогнозованого регулювання та правозастосування, що потягли за собою невизначеність критеріїв прийняття та неналежне мотивування негативних рішень (як щодо реєстрації конкретних ПН/РК, так і таблиць даних та ризиковості платників).

На прикладі індивідуальних скарг, які розглядала РБО протягом 2022 року, можна констатувати, що у 75% випадків реальні причини прийняття рішень про відповідність критеріям ризиковості та рішень про неврахування таблиць даних не зазначалися. Вказані причини з’ясовувалися лише за результатами розслідування РБО або за результатами звернення на «гарячі лінії» податківців.

Дуже часто РБО фіксувала непропорційність негативних наслідків для бізнесу тим сумнівам, які стали причиною прийняття негативних рішень. Більше половини опитаних РБО бізнесів, які є ризиковими платниками ПДВ, повідомили, що у них відсоток ризикового податкового кредиту в сукупному річному показнику становив менше 10%. При цьому, в переважній більшості випадків, бізнес повідомляв про невідповідність контрагента критеріям ризиковості на момент співпраці з ним, а ПН/РК по відповідних господарських операціях були зареєстровані. Тому третина опитаних висловилась за встановлення допустимих меж сумнівного податкового кредиту в розмірі до 10% вхідного ПДВ за певний проміжок роботи платника, що дозволить не зупиняти повністю господарську діяльність, якщо показники вхідного податкового кредиту є незначними.

Водночас ефективних (з точки зору економічної доцільності та швидкості процедур) засобів правового захисту у бізнесу фактично немає. Окремо слід звернути увагу на те, що судова практика хоча і демонструвала колосальну перевагу на боці платників, але скористатися цим могли не всі суб’єкти господарювання через відчутні судові витрати та часові рамки отримання сатисфакції.

Виходячи з офіційної судової статистики, у 2022 році платники податків виграли 94,4% справ за категорією «зупинення реєстрації податкових накладних» (у 2021 – 93,5%).

Частка судових рішень, скасованих за результатами апеляційного розгляду, в 2022 році становила 9,5%, а в 2021 році – 9.3%. За результатами касаційного оскарження у 2022 році скасовано лише 1% судових рішень, у 2021 році – 1,2%. Такі яскраві статистичні дані – лакмусовий папірець (не)законності дій державних органів та (не)обґрунтованості їх рішень.

Не дивно, що державу такий формат цілком влаштовує, адже дозволяє втримати гроші у бюджеті (тимчасово або постійно). Коригувати ж свою правозастосовчу практику з урахуванням позицій судів ця «мотивація» не дозволяє, хоча ще в лютому 2021 року відповідні рекомендації були надані РБО в системному звіті «Як бізнесу домогтися виконання судового рішення в Україні».

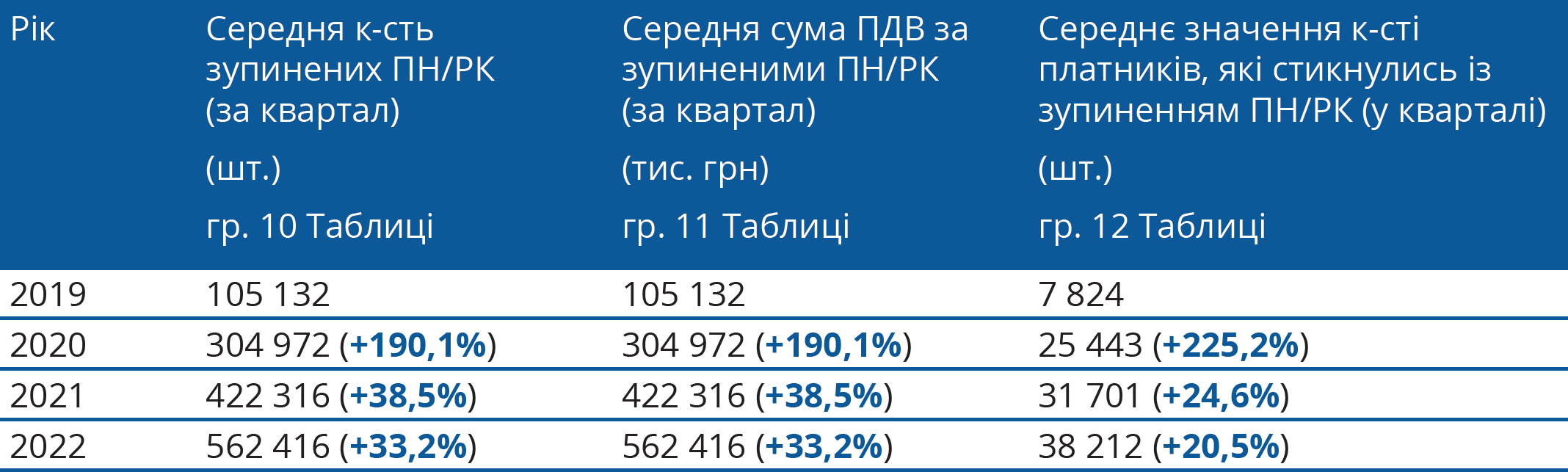

Цікаво, що з прийняттям Порядку зупинення реєстрації ПН/РК в ЄРПН, затвердженого постановою КМУ від 11 грудня 2019 року № 1165 (Порядок №1165) і впродовж наступних років спостерігається чітка тенденція щодо того, що СМКОР набирає обертів і стосується все більшої кількості ПН/РК, все більшої їх суми та, відповідно, все більшої кількості платників.

Апогеєм став кінець 2022 року, де протягом одного лише 4 кварталу з блокуваннями стикнулися 65 188 постачальників (і це при тому, що у цьому періоді всього працювало (подавало ПН/РК на реєстрацію) лише 161 550 платників, тобто зупинення були у понад 40% активних платників ПДВ).

Аналогічна тенденція простежується в питаннях включення платників в переліки ризикових: починаючи з 1 кварталу 2021 року відсоток ризикових платників непохитно зростав, досягнувши у 4 кварталі 2022 року показника 17.3% з-поміж усіх платників ПДВ (45 214 платників мали статус ризикових).

І це при тому, що відповідне включення до переліку ризикових не може бути оскаржене до центрального рівня ДПС, ефективність судового оскарження є примарною (діалог РБО з бізнесом показав, що більша половина респондентів повідомили, що судовий процес у їхній справі тривав понад 1 рік, також непоодинокими є випадки повторного присвоєння платникам статусу ризикових після формального виконання судового рішення), підстави включення та виключення з переліку нечіткі, а практика різних регіональних комісій суттєво різниться.

У 2022 році найбільш очевидно проявилися проблеми з неналежним та непрогнозованим регулюванням та продовженням руху в бік людського фактору.

Спочатку це виявилося під час запуску роботи СЕА ПДВ (коли держава не врахувала, що показники позитивної податкової історії через декілька місяців простою суттєво змінилися). А вже після жовтневих перепетій проблема набула аномальних рівнів, хоча на думку Міністерства фінансів України відповідні зміни були покликані «ліквідувати непорозуміння між платниками та контролюючими органами».

Після цього, очевидно розуміючи помилки, держава активізувала рух у правильному напрямку, запроваджуючи цілий ряд позитивних змін (як в грудні 2022 року так і вже в 2023 році). Також варто відмітити публічну готовність державних органів і до наступних кроків, багато з яких повністю співпадають з баченням РБО.

Водночас, в ситуації з грудневими змінами до Порядку № 1165, можна було побачити досить обмежений їх ефект, через те саме небажання держави довірятися автоматичним алгоритмам.

За таких умов, обурення бізнесу вже може і не виглядати надмірним. Безвідносно до переліку «ризикових» товарів, хочеш працювати без зупинення накладних – подавай таблицю на врахування (тобто проходь відбір часом автоматичний, а радше – комісію). А далі, бажано свою діяльність вести так, щоб комісія твою таблицю не скасувала.

І тут маємо найбільш суттєву різницю: раніше більшою мірою бізнес залежав від потрапляння на автоматичний КРО1 (затверджений на рівні КМУ в нормативному акті) у разі закупівлі значної частки «ризикових» товарів, а тепер – від таблиці та можливості її скасування на рівні регіональної чи центральної комісії, без права адміністративного оскарження (після чого ПН/РК будуть автоматизовано зупинятися).

Тепер відсутність таблиці стає чимось схожим зі статусом ризикового підприємства (який також може бути отриманий за колегіальним рішенням податкової та також не оскаржується до вищестоящого органу). Таким чином, аргументи держави про автоматизацію процесів остаточно втратили свій сенс. Питання лише в тому, це було зроблено навмисно або випадково.

Мабуть, було б важко започаткувати роботу СМКОР, одразу повідомивши бізнес, що поповнення лімітів, додаткові витрати часу на реєстрацію ПН/РК, фактичне перенесення контролю з податкових перевірок на етап здійснення господарських операцій не буде мати наслідком гарантування кредиту по зареєстрованій накладній; відповідний контроль не буде автоматизованим; робота підприємства буде залежати від його сприйняття регіональною податковою, рішення якої навіть не можна буде оскаржити.

Загальне розуміння відповідних недоліків СМКОР, усвідомлення цілей бізнесу та держави дають можливість сформувати наступні принципи, навколо яких має відбуватися «робота над помилками» та подальше функціонування системи:

- Ризикоорієнтованість. Незважаючи на те, що Порядок №1165 значною мірою написаний «технічною» мовою, жовтневі зміни дали підстави стверджувати, що для багатьох бізнесів щасливим квитком для безперешкодної реєстрації ПН/РК є таблиця даних, яка приймається людьми – комісіями, створеними при податкових органах. Також лише прийняті комісіями таблиці стали запорукою автоматичної реєстрації ПН/РК на підставі грудневих змін до Порядку №1165. Проте, на переконання РБО, саме автоматизованість перевірок, які лежать в основі СМКОР, є запорукою не лише мінімізації корупційної складової, але й прогнозованості поведінки держави в очах бізнесу та можливості держави коригувати свої фільтри в залежності від поведінки ринку і платників на ньому.

- Передбачуваність. РБО стикнулася з тотальним нерозумінням бізнесу щодо того, якою узагалі є державна політика у сфері СМКОР: чому змінюються практики податківців без змін в законодавство; чому в правилах написано одне, а на ділі – інше, та ще й регіон від регіону відрізняється; якщо так різко гірше стало у жовтні 2022 року, то як підготуватися до наступного такого «жовтня» і коли на нього чекати, тощо. Такі настрої підривають фундамент – довіру бізнесу (і громадськості) до держави, поглиблюють прірву і множать наративи на зразок «вони нас – простих людей – не розуміють», що особливо шкідливо у воєнний час.

- Пропорційність. На жаль, концепція пропорційності слабо розвинена в адміністративній практиці України, у тому числі у сфері податків. Так, наприклад, РБО неодноразово спостерігала випадки включення компаній у переліки ризикових чи неврахування таблиць даних через те, що десь у числі покупців чи продавців попалися, як виявилось пост-фактум, недобросовісні контрагенти. Останні можуть складати до 1%, 5% чи 10% у складі всього «вхідного» чи «вихідного» ПДВ платника, негативно впливаючи, однак, на 100% наступних операцій цього підприємства. Також випадки, коли компанія через кільканадцять місяців виграла суд, але після формального виконання такого судового рішення отримала повторне (і по суті з таким же обґрунтуванням) рішення того ж податкового органу, мало вписуються у парадигму правової держави. РБО переконана, що ситуація, за якої компанія вимушена реєструвати нову юридичну особу тільки через те, що сумніви податкової (великі чи малі) де-факто заблокували її діяльність, негативно впливає на обидві сторони, а тому напрямок пропорційності слід розвивати.

- Комунікація. РБО радо вітає запровадження у другій половині 2022 року регіональних комунікаційних платформ і «гарячих ліній», які покликані прибрати формальності і допомагати кожному платникові. Однак якість роботи цих майданчиків, виходячи із практики РБО, суттєво різниться як між регіонами, так і з центром. Комунікація – ключ до порозуміння, тому розвивати ці майданчики необхідно, поруч з іншою роз’яснювальною і освітньою роботою для платників, підвищенням рівня мотивування рішень податкових органів тощо. РБО не раз була свідком того, як настрої представників бізнесу змінюються, коли вони бачать перед собою податківців-людей, професійних і відвертих, які щиро намагаються говорити однією мовою з платниками.

- Діджиталізація. Автоматизація процесів, здійснення адміністративних процедур та доведення до відома платника необхідної йому інформації у простій формі і в оперативному режимі, з мінімумом формальностей, уже є не те, що викликом, а вимогою сьогодення. Це стосується не тільки суті змін до законодавства, а й, наприклад, відкритості таких даних, як очікувані податковою показники господарської діяльності, можливість проведення перевірки контрагентів через призму наявної інформації у податкової, тощо.

- Бізнесорієнтованість. З точки зору РБО, усі зазначені вище принципи-напрямки мають бути об’єднані бізнесорієнтованістю. Іншими словами, держава повинна усвідомлювати, що вона економічно залежить цілком і повністю від бізнесу, а бізнес – це люди, і в довгостроковій перспективі з ними краще рахуватися як з партнерами, аніж бачити в них потенційних порушників чи суто джерело наповнення бюджету.

Рекомендації за результатами розслідування СМКОР

Дослідивши зібрану в рамках розслідування інформацію, РБО мала змогу не тільки розгледіти проблемні аспекти роботи СМКОР, але й напрацювати певні рекомендації, які, на переконання РБО, можуть покращити поточну ситуацію.

- Справжня автоматизація та ризикоорієнтованість Історичний рух СМКОР в бік розширення автоматизованих критеріїв так, щоб величезна кількість бізнесів була змушена проходити через пильне око комісій регіонального рівня, очевидно вказує на те, що дійсно автоматизованих процедур для боротьби з фіктивним кредитом виявилося недостатньо.Водночас, чим більше бізнесів має проходити через сито оцінки чиновників, тим менше система є схожою на автоматизовану та ризикоорієнтовану. Застосування до такої значної кількості підприємств інструменту таблиць даних і наслідки такого вектору політики не відповідають поняттю «автоматизація».Відповідно, РБО вважає такий рух неправильним і визнає необхідним коригування критерію 1 ризиковості операції (включаючи коефіцієнт 1.5) для повернення його в рамки реальної ризикоорієнтованості.

- Аналіз та прогнозування Перед прийняттям будь-яких змін до порядків реєстрації ПН/РК необхідно проводити ґрунтовний аналіз та прогнозування впливу запропонованих змін, особливо – можливих негативних наслідків для бізнесу, спираючись на фактичні дані (зокрема, це можна досягти шляхом тестування нових алгоритмів на базі даних СМКОР попередніх періодів, що мають співставні показники із очікуваним періодом запровадження змін).Недопустимо недооцінювати вплив негативних наслідків для бізнесу (наприклад, щодо орієнтовної кількості підприємств, яких торкнуться зміни; щодо грошових чи часових витрат бізнесу на врегулювання). Відповідні обставини мають належним чином перевірятися незалежними від Мінфіну та ДПС органами, зокрема – Державною регуляторною службою України на предмет відповідності принципам ризикоорієнтованості та пропорційності. Така перевірка має бути основаною на реальних даних зі світу бізнесу, а не на мінімальних обрахунках для регуляторної галочки.У випадках, коли за результатами тестування встановлюється, що негативні наслідки від впроваджених змін можуть торкнутися більше 10% активних платників ПДВ, доцільно завчасно застосовувати додаткові процедури щодо комунікації відповідних обставин суспільству (із проведенням спільної оцінки результатів, у т.ч. шляхом відкритого/публічного функціонування робочих груп).ДПС та Мінфін мають в кабінеті платника інформувати про можливі та фактичні зміни законодавства, що можуть торкнутися його діяльності (відносно строків подання, оскарження, штрафів, процедур подання на реєстрацію тощо).

- СМКОР-запобіжники Необхідно встановити (не обов’язково на нормативному рівні, але публічно) чіткі показники- запобіжники проблем бізнесу від функціонування СМКОР (що виникли за результатами роботи ДПС та Мінфіну), внаслідок чого має здійснюватися втручання з боку інших органів влади (парламентський контроль Верховної Ради України, КМУ) для недопущення подібних жовтню ситуацій. Перелік відповідних показників може за необхідності коригуватися (в тому числі за результатами консультацій з громадськістю).Зокрема, такі показники можуть вираховуватися: • відсоток платників ПДВ, які постраждали від зупинення реєстрації ПН/РК (наприклад, не більше 10% від кількості платників, які подавали ПН/РК на реєстрацію);• відсоток ризикових платників ПДВ від загальної кількості зареєстрованих платників ПДВ (наприклад, не більше 10% від кількості платників);• відсоток ПН/РК, реєстрація яких була зупинена (наприклад, не більше 0.2-0.7% серед поданих за період).За наслідками відповідного втручання з боку інших державних органів мають, зокрема: • забезпечуватися оперативне вирішення проблем бізнесу (наприклад, шляхом повернення попереднього регулювання, забезпечення спрощення адміністративних процедур) для приведення відповідних показників до таргетованих меж;• визначатися причини порушення відповідних запобіжників;• прийматися кадрові рішення в разі встановлення безпосередньої вини окремих осіб.

- Коригування адміністративної практики Держава повинна забезпечити впровадження систематичних процедур перегляду правозастосовчої практики за результатами формування сталої судової практики з питань СМКОР, що безпосередньо вказує на повторювані порушення законодавства.Це має передбачати не лише формальний моніторинг, а й реальну зміну правозастосовчої практики податкових органів; альтернативно – необхідно змінювати законодавство. Поточна ситуація, коли з року в рік задовольняється більше 94% позовів платників, не співвідноситься з принципом належного урядування правової держави.Відповідна робота щодо приведення правозастосовчої практики у відповідність до позицій судів має проводитися регулярно та публічно, із залученням усіх гілок влади та громадськості.

- Проміжні етапи перед застосуванням негативних наслідків до платників Прийняття негативних рішень в рамках функціонування СМКОР (не тільки щодо відмови в реєстрації ПН/РК, а й щодо неврахування таблиці даних та ризиковості), які негайно вступають в силу, означає для бізнесу цілу низку (не)передбачуваних проблем.Обмеженість часових рамок та взагалі неможливість оскарження окремих видів рішень вказують на необхідність більшої поінформованості бізнесу та активнішого його залучення до врегулювання ситуації.З урахуванням цього важливою виглядає належна поінформованість підприємств до прийняття рішення негативного характеру.Наприклад, виглядає доцільним створення: • функціоналу тестової реєстрації ПН/РК (коли платнику буде повідомлятися, що відповідні ПН/РК будуть зупинені);• проміжного інформування щодо можливості втрати показника позитивної податкової історії через ризикові операції або ризикових контрагентів;• проміжних етапів для подання додаткових документів на розгляд комісії (аналогічно процедурі перед прийняттям остаточного рішення щодо відмови в реєстрації ПН/РК, неврахуванні таблиці даних чи ризиковості платника, або щодо відмови в задоволенні скарги; в окремих випадках може передбачатися зупинення відповідних строків).

- Адміністративне оскарження РБО відзначає, що відсутність процедури адміністративного оскарження рішень регіональних комісій щодо ризиковості та таблиць даних, поєднана із примарним ефектом судового захисту від оскарження зазначених рішень, посилює залежність бізнесу від волі податкових органів.Так, РБО неодноразово ставала свідком, коли при прийнятті негативного рішення стосовно ризиковості та таблиць даних компанія була змушена подавати численну кількість разів документи та пояснення задля подолання висловлених сумнівів. Водночас, передбачити, скільки часу займе вирішення болючого для бізнесу питання, за таких умов неможливо.Враховуючи зазначене, на переконання РБО, вкрай важливим є запровадження процедури адміністративного оскарження рішень щодо вказаних питань. Нагадаємо, що ще наприкінці 2019 року РБО пропонувала передбачити спеціальний механізм оскарження рішень стосовно ризиковості і неврахування таблиць даних. Однак така пропозиція РБО була відхилена, оскільки її реалізація потребувала б внесення змін до закону.

- Інформування щодо ризикових контрагентів З наявних у публічному доступі ресурсів платнику буває важко виявити, хто із потенційних контрагентів є ризиковим. Крім того, процес аналізу потенційних контрагентів ще більш ускладнився з введенням воєнного стану та запровадженням обмеженого доступу до деяких реєстрів та відкритих даних.В той же час, на думку РБО, бізнесорієнтованою позицією було б запровадження інструментів, завдяки яким податкові органи матимуть змогу інформувати платників про ризикових контрагентів. Зокрема, РБО рекомендує передбачити можливість для платників подавати електронний запит щодо своїх контрагентів (у тому числі, потенційних). Для запобігання несанкціонованому доступу до чутливої інформації про бізнес можна передбачити умову ідентифікації платника, який бажає отримати такі відомості, з використанням засобів електронної ідентифікації (на прикладі того, як зараз здійснюється доступ до Реєстру платників ПДВ). Рекомендується, аби інформація, яка надаватиметься на згаданий електронний запит, покривала всі випадки включення/виключення компанії із категорії ризикових та назву органу, який прийняв таке рішення.

- Сумнівні операції За досвідом РБО, однією з найбільш поширених підстав для прийняття негативних рішень з боку податкових органів у СМКОР є сумніви останніх до певної частини операцій платника ПДВ (щодо його вхідного кредиту ПДВ чи операцій з формування такого кредиту його покупцям). Ці сумніви стають причиною прийняття рішень і щодо відмови в реєстрації ПН/РК, і неврахування таблиць, і включення в перелік ризикових.Але крім того, що платнику часто не відомо про ці сумніви податківців протягом тривалого часу, наслідки від їх застосування бувають явно непропорційні.Через універсальність використання та можливість обрахунку РБО допускає можливість створення в СМКОР додаткового показника – т.зв. ΣСумнівні операції, який буде обраховуватися як сума ПДВ за сумнівними, на думку податкової, операціями платника.На підставі значення цього показника, держава має чітко розмежовувати наслідки для бізнесу залежно від сумнівів податкового органу та контролювати пропорційність і тривалість їх існування (тобто на підставі одного рівня сумнівів недопустимими мають бути різні наслідки для різних платників).За певних умов, ще до того, як до платника будуть застосовані негативні наслідки, доцільним вбачається визначення правової процедури спростування сумнівів податкового органу (в рамках адміністративного чи судового провадження).

- Ризиковість платника: прозорість, пропорційність, ефективність процедур В продовження логіки, наведеної у рекомендації №8, на переконання РБО, під час включення до ризикових з причин здійснення сумнівних, на думку податкової, операцій, має відбуватися лише тоді, коли такі сумнівні операції становлять суттєвий обсяг в структурі операцій платника (відсотково або у грошовому виразі).Незрозумілими є ситуації, коли, наприклад, через сумніви на 2% вхідного кредиту платника (на незначну суму ПДВ) його включають до переліку ризикових і таким чином зупиняють усі вихідні операції на неспівставно більші обсяги або фактично припиняють діяльність назавжди (що вбачається у більшості випадків).Наприклад, РБО вважає, що включення платника до ризикових має відбуватися лише за умови, що обсяг ПДВ за показником ΣСумнівні операції, перевищує 10% обсягу податкового кредиту та/ або податкових зобов’язань платника в структурі його податкового кредиту та/ або податкових зобов’язань відповідно за останні 6 місяців, або коли у грошовому виразі такий обсяг становить більше 500 тис. грн.Аналогічно, підстави включення до ризикових (ΣСумнівні операції) може бути використаний для розробки ефективного засобу правового захисту.На думку РБО, неприйнятною є поточна ситуація, коли чи не єдиним варіантом дій для платника є коригування податкової звітності (відмова від кредиту, який податкова вважає сумнівним, або самостійне нарахування податкових зобов’язань з метою доплати ПДВ до бюджету) без ефективної та прозорої правової процедури спростування сумнівів податкової.У випадку включення до переліку ризикових у платника має бути можливість ініціювати процедури підтвердження реальності операцій на відповідний показник ΣСумнівні операції, в той час як його поточна діяльність має продовжуватися у звичайному порядку.Зокрема, допустимим вбачається варіант, коли для виключення з числа ризикових платник може тимчасово зменшити свій ліміт на відповідну суму показника ΣСумнівні операції. В такому разі йому має бути забезпечено: (1) можливість працювати далі не в статусі ризикового та (2) можливість ініціювати окрему процедуру підтвердження реальності сумнівних, на думку податкової, операцій (наприклад в рамках ініціації податкового аудиту). Відповідно, в разі спростування сумнівів по спірних операціях, ліміт платника має бути відновлено, а показник Сумнівні операції – оновлено.

- Доступність даних про ключові показники Відсутність у платників інформації про актуальні показники, що оцінюються податковими органами при прийнятті негативних рішень, не дозволяє бізнесу розуміти підходи податкових органів та оперативно реагувати, спростовуючи ті чи інші їхні сумніви, або, за необхідності, відкоригувати свою діяльність задля уникнення можливих негативних наслідків.У зв’язку з цим, варто забезпечити доступність платникам інформації про таргетовані для нього показники, які, у разі невідповідності, можуть опосередковано вплинути на прийняття негативного рішення стосовно нього.Зокрема, з досвіду РБО, такими показниками можуть бути: Сумнівні операції, середня кількість співробітників на підприємстві; середній розмір з/п на одного працівника у галузі в Україні та по регіону; середній розмір податкового навантаження по галузі в Україні та у регіоні (по коду КВЕД компанії), тощо. Зазначені показники рекомендується надавати в електронному кабінеті платника із наведенням медіани, верхніх і нижніх квартилів помісячно/ поквартально/щорічно.Слід зауважити, що сама по собі невідповідність показникам не може використовуватися для прийняття негативних рішень, але очевидно, що вони можуть виступати як допоміжні в розумінні позиції податкових органів.

РБО щиро дякує всім — платникам податків, експертам, інститутам громадянського суспільства, державним органам – хто долучився до нашого розслідування, пройшовши опитування, надсилаючи свої пропозиції, ділячись своїми проблемами, дискутуючи у соціальних мережах, вишукуючи статистику. Встановлення чітких та прозорих правил гри у відносинах держави і бізнесу є неможливим без активного громадянського суспільства, тобто без Вас! Дякуємо Вам за довіру, ми цінуємо вклад кожного!

Додатки:

- Перелік додаткових технічних рекомендацій;

- Таблиця «Інформація щодо функціонування порядків з питань зупинення реєстрації податкових накладних / розрахунків коригування в Єдиному реєстрі податкових накладних (далі – ПН/РК, ЄРПН) поквартально за 2019-2022 роки та помісячно за 4 квартал 2022 року» від 09.01.2023 № 792/6/99-00-18-01-03-06.